Este 2023 comenzó con un trago amargo. Desde mediados de enero los clientes de varios bancos recibieron en sus correos electrónicos el anuncio de que las entidades bancarias subirán las tasas de interés de sus hipotecas, tarjetas de crédito y préstamos personales.

En algunos casos la tasa de préstamos personales que estaba en promedio en 9% subirá 0.50 puntos porcentuales para situarse en 9.50% .

Para los préstamos hipotecarios que no están amparados en el interés fijo de vivienda preferencial, el interés subirá de 5% a 6%, o un punto porcentual adicional a la tasa que se paga actualmente.

Hay bancos que harán efectivo el incremento a partir del primero de marzo y otros en mayo de este año.

Subir la tasa de interés implica pagar más por el dinero prestado, ya sea a través de un ajuste al alza de la mensualidad que se paga o extendiendo el plazo del crédito.

Carlos Berguido, presidente ejecutivo de la Asociación Bancaria de Panamá, sostiene que el incremento tanto de las tasas de interés de los créditos, y también de los depósitos a plazos fijos, es un reflejo de las alzas registradas durante 2022 en Estados Unidos por parte de la Reserva Federal (FED), organismo que se alista esta semana a realizar un nuevo anuncio.

En 2022 la FED subió en siete ocasiones las tasas de interés, desde cero que estaba en marzo del año pasado, a 4.25% el 15 de diciembre pasado.

Y para 2023 los analistas proyectan que los tipos de interés o el precio del dinero aumentará hasta superar el 5%, pero esperan que se estabilice hacia el cierre del primer semestre.

“Sería iluso pensar que Panamá no se vería afectado por estos incrementos. De hecho, el efecto en Panamá ha sido bastante retardado en comparación con la economía americana. Tenemos varios meses de atraso de sentir el impacto”.

Precisa que esto se debe a que el sistema bancario panameño tiene mucha liquidez, y la negociación de las tasas que se pagan por los depósitos a plazo que se van venciendo se han incrementado de forma progresiva, dejando un margen de maniobra para evitar un impacto abrupto en carteras como la de los créditos.

“Ya no hay la menor duda, desde hace ya 5 a 4 meses las tasas que se pagan por las renovaciones de los depósitos a plazos están entre 4% y 5% para un año, cuando antes no sobrepasaba ni el 2%”, dijo Berguido, como un punto positivo y a favor de los clientes con ahorros bancarios.

Berguido agrega que cuando se eleva el costo de fondeo de los bancos, es inevitable que se presione también el costo del dinero para el consumo y no solo en la banca, sino también en las financieras, casas de empeño y otros agentes.

Berguido, no obstante, aclara que los niveles de tasas de interés crediticias en Panamá son más bajas que en otros países como Estados Unidos. Menciona que un préstamo hipotecario no preferencial, a un plazo de 30 años en Panamá tiene una tasa promedio de 5%, mientras que en Estados Unidos supera el 6%.

¿Cuáles son las tasas de intereses de los bancos?

Cifras de la Superintendencia de Bancos de Panamá (SBP), detallan que al cierre de diciembre las tasas de interés para tarjetas de crédito oscilaban entre 12% la más baja, y hasta 28% la mas alta.

Para préstamos personales el promedio está entre 6.75% y 14%. Para préstamos de autos se cobra entre 5.50% y 12% de interés.

Mientras que para los créditos hipotecarios de vivienda no preferencial la tasa más baja es de 5% y la más alta de 10.50%.

En el caso del interés que se paga por los depósitos a plazo fijo, hay bancos que ofrecen entre 1.50%, 2.50% y un máximo de 4%. En tanto, las cuentas de ahorro tradicionales tienen un rendimiento de entre 0.25% y 2.50%.

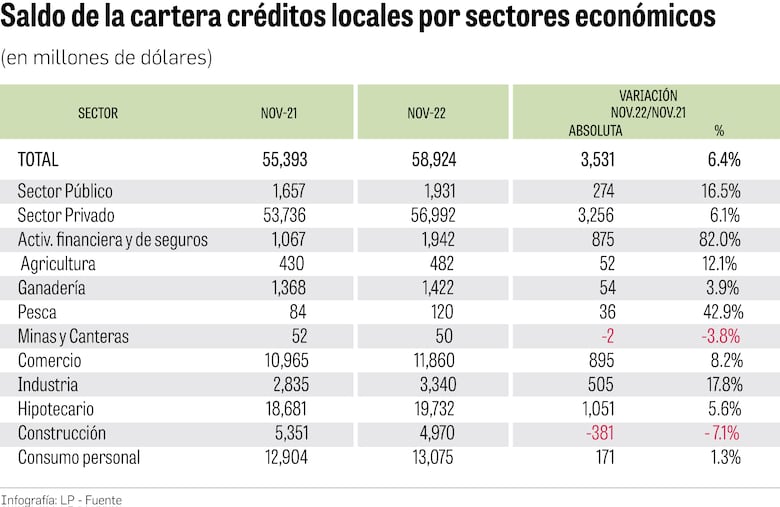

El informe de actividad bancaria de la SBP registra que al cierre de noviembre el saldo total de créditos locales del sistema bancario nacional era de 58 mil 924 millones de dólares.

De ese monto, los créditos hipotecarios ascienden a 19 mil 732 millones, se calcula que la mayoría son de vivienda preferencial.

El saldo de la cartera de consumo personal, donde están las deudas de tarjetas de crédito, préstamos personales y de auto totalizó 13 mil 75 millones de dólares. Los préstamos comerciales a empresas alcanzaron los 11 mil 860 millones de dólares en saldo y los industriales 3 mil 340 millones de dólares.

Recomiendan no endeudarse

Berguido considera que es tiempo de ser precavidos con el crédito y no endeudarse, porque 2023 es un año en el que el costo del dinero seguirá elevado.

“Lo mejor que podemos hacer ahora mismo es ser muy prudentes y cautelosos. La economía del mundo sigue atravesando tiempos tormentosos y eso significa costos altos del dinero y del financiamiento, lo que se impone es no endeudarse y no usar el crédito para gastos superfluos”, advierte el representante del gremio bancario.