Valery, quien prefiere mantener su verdadero nombre en reserva, es una panameña joven, feminista y que ama la política. Con 26 años de edad, vive en el centro de la ciudad en un apartamento que compró de segunda, tras una cacería de varios años en los que vio al menos 12 opciones de vivienda.

¿Por qué compró una casa de segunda? Quería vivir en el centro de la ciudad. Y vivir en las afueras, en una casa nueva implicaba que tuviese que comprar un automóvil también, algo que no quería. Esta es una queja recurrente entre quienes están listos para dar el salto de inquilinos a propietarios: viajar largas distancias hasta llegar a las barriadas donde se están construyendo los nuevos proyectos. Y en algunos casos el espacio también es un un factor que les juega en contra.

De vuelta a la ciudad, al no ser una vivienda nueva, el préstamo de Valery no aplicaba para el interés preferencial hipotecario que recién extendió la Asamblea a través de la aprobación del proyecto de ley 1039. El interés preferencial es un apoyo o subsidio que ofrece el Gobierno para absorber una parte de la tasa del préstamo bancario a las viviendas con un valor entre $40,000 y $180,000. Sin embargo, Valery no se arrepiente “en lo más mínimo”: vive en un apartamento de 112 metros cuadrados que compró en $90,000 en el centro de la ciudad, tres cuartos, dos baños y balcón y paga una letra de un poco más de $500 al mes. La otra opción que tenía era un apartamento nuevo de 45 metros cuadrados, valorado en $115 mil con una letra mensual de $489 al mes. Al apartamento nuevo sí le aplicaría unos años con tasa de interés hipotecario más baja porque el costo está dentro del rango del beneficio, sin embargo, el espacio en metros cuadrados es menos de la mitad del inmueble de segunda.

‘Más preguntas que respuestas’

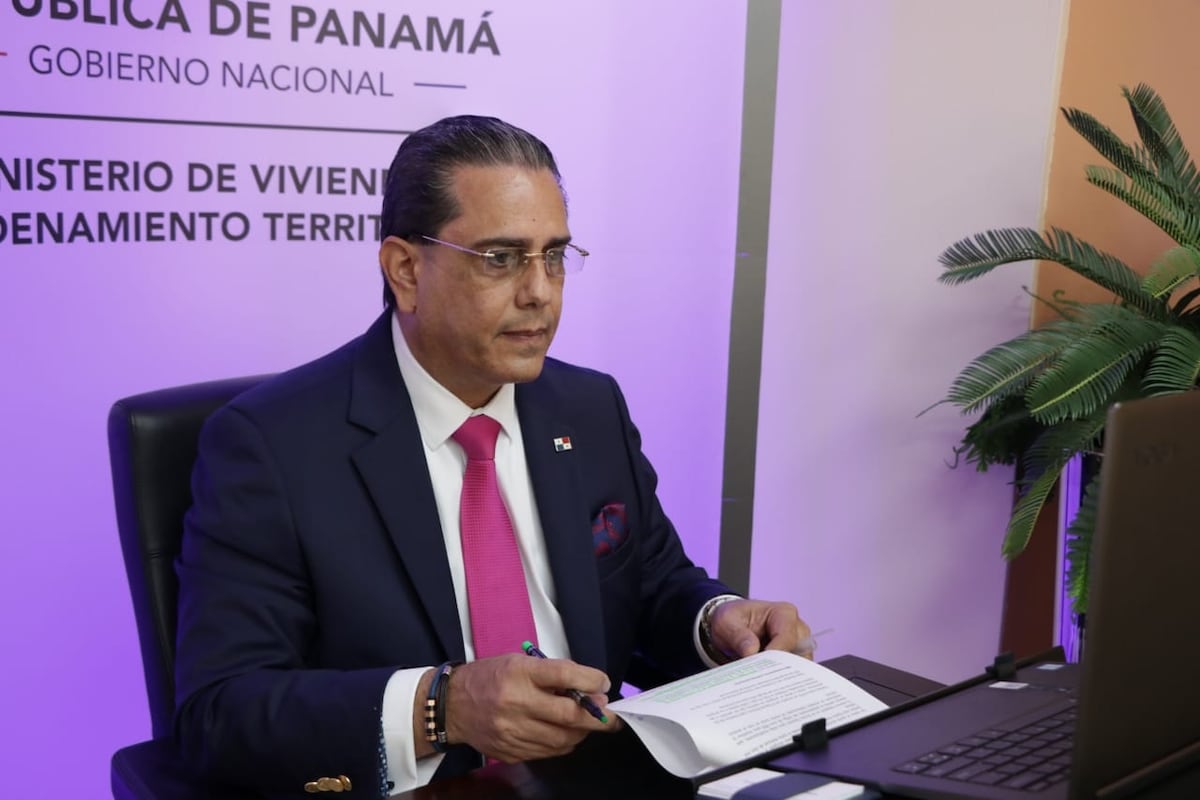

Entre uno de los puntos por los cuales el diputado de la bancada independiente, Gabriel Silva increpó al ministro de Vivienda y Ordenamiento Territorial (Miviot), Rogelio Paredes, en el pleno de la Asamblea Nacional, estuvo el efecto de los intereses preferenciales en los precios del mercado hipotecario, tanto para viviendas nuevas como de segunda.

Sin embargo, tras el intercambio, Silva quedó “con más preguntas que respuestas”. El diputado pidió al titular del Miviot que sustentara con datos, proyecciones y estadísticas, la viabilidad y el beneficio que otorga el régimen de intereses preferenciales. Sus preguntas iban en el tenor de cuánto ha desembolsado el Estado desde la instauración de este subsidio, cómo ha beneficiado al comprador, si ha contribuido a reducir el déficit habitacional y si, contrario a lo que sustentó Paredes, este era o no un subsidio a la construcción en vez de beneficiar en toda su extensión al comprador.

Silva criticó también la ausencia de algún represente del Ministerio de Economía y Finanzas (MEF) durante la discusión en segundo y tercer debate del proyecto de ley, algún funcionario que, con datos, pudiese dilucidar el alcance del beneficio de esta política pública que cuesta al erario más de $100 millones al año.

La falta de datos impide tener una conversación más profunda sobre los efectos de este subsidio en el mercado, si contribuyen o no al alza o a la baja de los precios en detrimento del comprador, zanjó el diputado, al tiempo que agregó que “tampoco se están tomando en cuenta aspectos urbanísticos en estas viviendas, no tienen parques, no cuentan con agua y áreas verdes”.

Si los compradores de viviendas usadas como Valery pudiesen acceder al régimen de intereses preferenciales, sus letras iniciales también serían más bajas como las de las hipotecas que sí aplican. Justo esta modificación fue sugerida por algunos diputados, entre ellos el de la bancada independiente Gabriel Silva, en medio del debate de Ley 1039, sin embargo, no obtuvo los votos suficientes y por ende no se incluyó en la ley.

Esta extensión hubiese podido ayudar tanto a quienes quieren vivir más cerca como a quienes quieren vender su propiedad, dijo el diputado.

Distorsiones

Por su experiencia, Valery piensa que sería un error incluir las viviendas usadas en el régimen de intereses preferenciales porque le quitarían a los vendedores de las casas usadas “esa presión por vender”, algo que según ella, fue lo que le permitió comprar barato, porque “el vendedor estaba urgido”. Aunque reconoce que su caso no es el de la mayoría de los trabajadores jóvenes panameños, que se baten entre la informalidad, el desempleo juvenil que dobla la media de población y los bajos salarios.

En esa línea, Berta Tuñón, quien es corredora de bienes raíces y apunta por la estrategia a un nicho de propiedades de alta gama, reconoce que vivir en el centro de la ciudad es un privilegio para muchos, y que hay muchas personas que no pueden esperar tanto para comprar su vivienda y terminan haciéndolo en lugares muy apartados del centro, presas también -aunque no exclusivamente por la ubicación- de inundaciones y falta de agua potable casi todos los días.

Tuñón ha visto a lo largo de su trayectoria a decenas de jóvenes profesionales atrapados en el dilema de no tener fondos suficientes para el abono inicial de la propiedad que quieren, porque el monto de dicho abono y los intereses para comprar viviendas usadas -que son las que están en el centro de la ciudad- son más altos en comparación a las casas de proyecto nuevos, que tienden a estar ubicados en las afueras. “El interés preferencial los ubica (a los jóvenes entre 25 y 30 años) a las afueras o en apartamentos muy pequeños que no van de acuerdo a las expectativas que ellos tienen... es una realidad de a puño”.

Bajo el prisma de las leyes de oferta y demanda, el economista Felipe Argote ha planteado que subsidiar con interés preferencial la venta de casas evita que bajen los precios, lo cual “es malo para la clase media, es malo para los jóvenes que no pueden salir de la casa de sus padres y es malo para la economía”. Agregó que si un comerciante tiene mucho inventario, hace un descuento reduciendo su ganancia o lo vende por debajo del costo para recuperar su plata, sin embargo, que si el gobierno subsidia al vendedor con un interés preferencial, este la venderá sin tener que bajar su precio ni sacrificar su ganancia.

Del lado de las promotoras inmobiliarias, Elisa Suárez, representante de Convivienda, negó que el interés preferencial sea el que encarezca las viviendas, atribuyéndolo en cambio al aumento de los precios en los materiales de construcción, los salarios de los trabajadores del sector y la gran cantidad de trámites burocráticos que conlleva la venta de una vivienda.

El ministro Paredes dijo en el pleno que no se oponía a la extensión del interés preferencial a las viviendas usadas, pero al mismo tiempo defendió el régimen de intereses hipotecarios como dinamizadora de la construcción, que aporta entre 8% y 9% al producto interno bruto (PIB) del país.

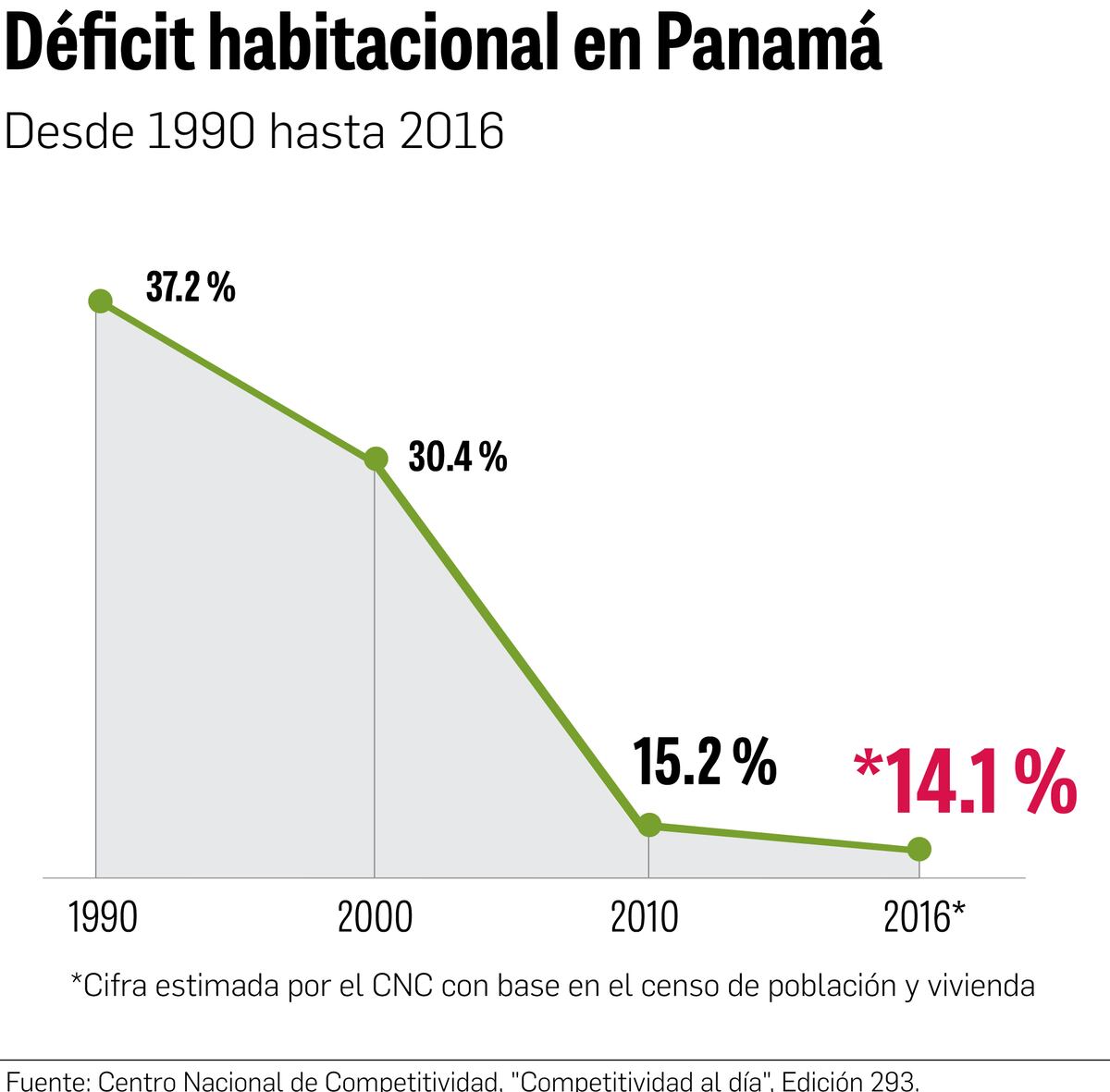

El déficit habitacional en Panamá se situó en 14.1% en 2016 según un estudio comparativo del Centro Nacional de Competitividad. El régimen de intereses preferenciales se introdujo en el país por primera vez en la década de 1980, cuando el déficit habitacional rondaba el 40%. De allí bajó a 30.4% en el 2000 y se redujo a la mitad en 10 años, entre el 2000 y el 2010. Pero desde esa fecha se ralentizó su caída, bajando menos de un punto en seis años, entre 2010 y 2016.

La Ley 1039 espera la sanción del Ejecutivo para entrar en vigencia. Una vez publicada en Gaceta Oficial, los nuevos tramos de intereses hipotecarios subsidiados por el gobierno estarían en vigencia en 2025.