Panamá espera salir de la lista gris del Grupo de Acción Financiera en la próxima reunión plenaria de este organismo el 27 de octubre de este año.

Una noticia que daría tranquilidad a los agentes económicos financieros y volvería a ubicar al país en el foco de atractivo para inversionistas y capitales, consideran banqueros y oficiales de cumplimiento.

Sin embargo, hay temas que aún preocupan tanto a banqueros como a oficiales de cumplimiento que constantemente están monitoreando las operaciones financieras tanto de entidades bancarias como de sujetos no financieros.

En primera instancia Gabriel Quintero, presidente de Asocupa, que es la Asociación de Oficiales de Cumplimiento de Panamá, sostuvo en el congreso del organismo, que es peligroso e inconveniente que prospere el anteproyecto que en su descripción indica que es para proteger el derecho fundamental de presunción de inocencia en el sistema financiero, propuesto por el diputado Raúl Pineda.

Explica que la normativa propuesta establece la prohibición de cerrar cuentas bancarias de operaciones sospechosas y además implicaría sanciones tanto para las instituciones financieras como para las empresas que se nieguen a tener como clientes a personas que están siendo investigadas por algún delito.

“Estamos en total desacuerdo al proyecto de ley 7065 donde supuestamente se busca proteger el derecho fundamental de la presunción de inocencia en el sistema financiero, sin embargo no se tomaron en cuenta los riesgos de responsabilidad que mantienen los oficiales de cumplimiento ante los organismos de supervisión, eso nos resta salvaguarda, autoridad e independencia para enfrentar posibles riesgos de malas prácticas por parte de un cliente”.

Quintero indica que Panamá debe reforzar el trabajo para mejorar la reputación del país a nivel internacional y que al salir de la lista gris, el país pueda también ser excluido de otras listas discriminatorias como la de la Unión Europea.

El presidente de la Asociación Bancaria de Panamá, Raúl Guizado, recalcó que la propuesta de anteproyecto de ley 7065 es altamente inconveniente para todo el sistema financiero.

“Los bancos debemos tener la capacidad en base al análisis de las transacciones de los clientes poder cerrar cualquier cuenta, cuando se considere que hay un riesgo. La Ley exige que los oficiales de cumplimiento reporten a la Unidad de Análisis Financiero, cualquier cuenta donde se ve actividad sospechosa”.

Guizado espera esa iniciativa legislativa no prospere, porque además tendría implicaciones más amplias afectando a la banca en general y su relación con los corresponsales bancarios internacionales que se rigen por normas y estándares estrictos para evitar el lavado de dinero y otros delitos financieros.

“Los bancos de la plaza panameña tienen relaciones de corresponsalía con la banca internacional que les permite el acceso a otros países, por lo que se podría en riesgo a esas instituciones si mantenemos una cuenta donde vemos operación sospechosa, y que no la podamos cerrar por una ley que nos impida hacerlo”.

El presidente de la ABP indicó que los sistemas de monitoreo que se hacen a diario, reflejan en principio transacciones inusuales, por lo cual se llama al cliente para que pueda sustentarlas, en caso contrario pasan a ser sospechosas y se reporta a la UAF.

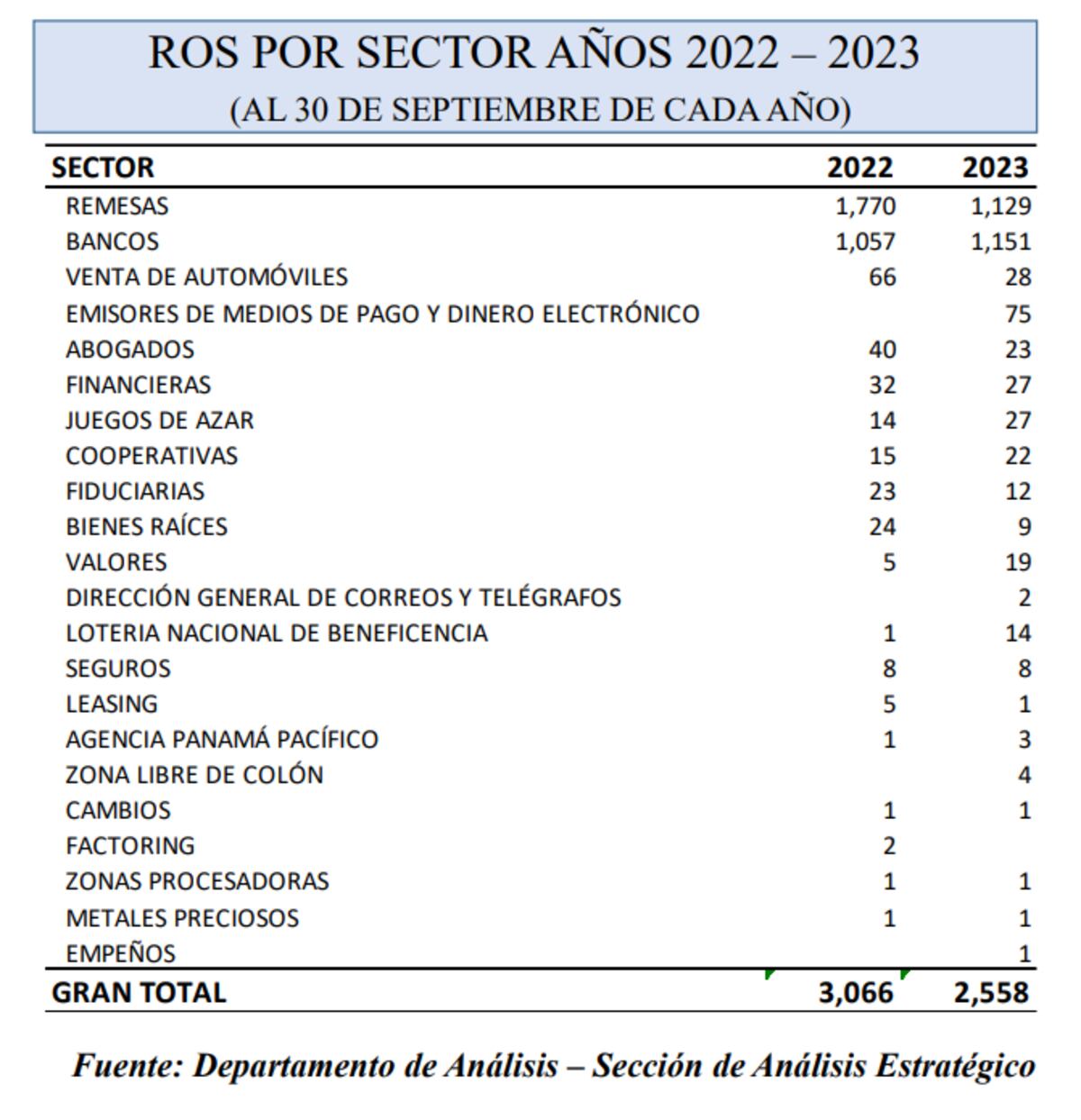

Aumentan las operaciones sospechosas a 2,558 casos

La cantidad de reportes de operaciones sospechosas ante la Unidad de Análisis Financiero actualizada hasta finales de septiembre de este año da cuenta de 2,558 casos, de los cuales 1,151 son operaciones bancarias, 1,129 de transacciones de remesas, además de reportes sospechosos registrados en emisores de medios de pago y dinero electrónico con unos 75 casos.

También hay reportes de operaciones sospechosas en procesos de venta de automóviles con 28 casos, juegos de azar 27, financieras otros 27 casos, de bufetes de abogados 23, cooperativas 22 y del mercado de valores 19, además de otros sujetos no financieros como bienes raíces, zona libre de Colón.

Mientras los bancos y las instituciones no financieras aceleran los reportes y la supervisión, la Superintendencia de Sujetos no Financieros, contabiliza cerca de 171 mil inscritos en el Registro Único de Beneficiarios Finales (RUBF).

Dayra Carrizo, superintendente del área, señala que además se han registrado más de 10 mil sujetos obligados no financieros y esa cifra es dinámica por lo que cada semana o mes se agregan nuevos datos.

“En los últimos años se ha fortalecido transversalmente el sistema de prevención, investigación y represión del blanqueo de capitales y financiamiento al terrorismo. Estamos trabajando sobre cuatro pilares en la esfera de prevención: análisis de riesgo de los sujetos no financieros, supervisiones con enfoque basado en riesgo, capacitaciones y la implementación efectiva del RUBF”.

Asegura que todo esto permite tener un mayor monitoreo de las actividades y generar una cultura de cumplimiento entre los sujetos, lo cual es fundamental en el sistema de prevención.

Usado Toyota RAV4 2016

Usado Toyota RAV4 2016 Usado HYUNDAI H-1 2018

Usado HYUNDAI H-1 2018 Usado Nissan KICKS 2019

Usado Nissan KICKS 2019 Usado Toyota Hilux Cabina Sencilla 4x2 2019 CT3160

Usado Toyota Hilux Cabina Sencilla 4x2 2019 CT3160