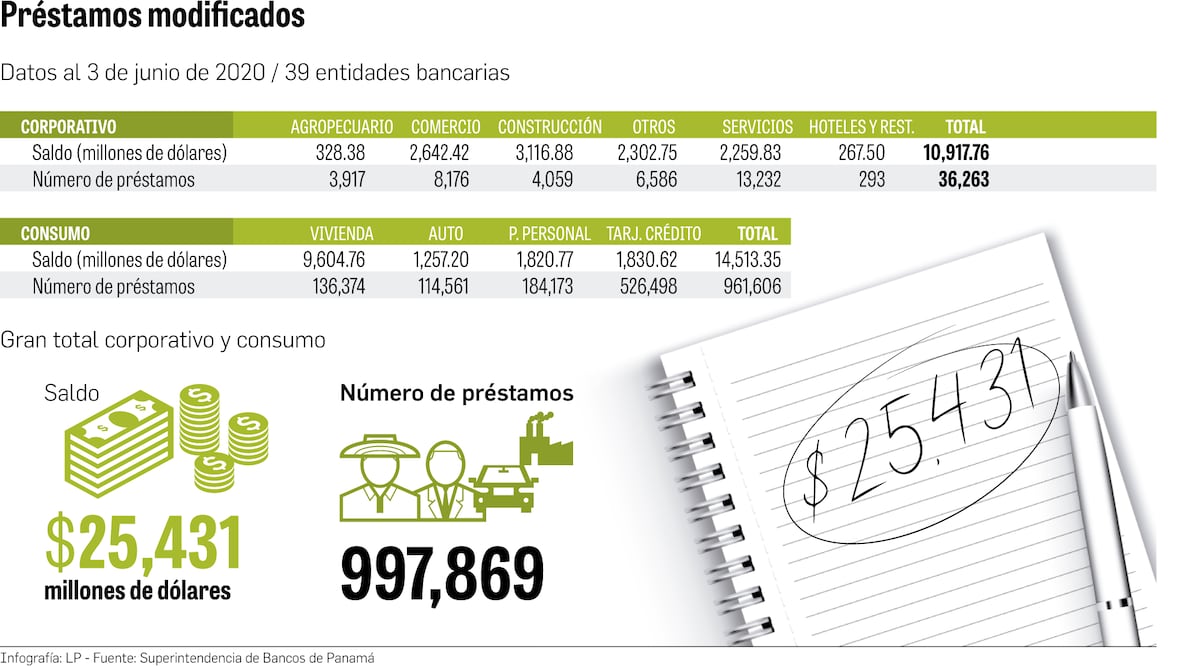

Hasta el pasado 3 de junio, 39 bancos del sistema habían modificado las condiciones de préstamos que suman un total de $25,431 millones, cifra que representa un 45.6% de toda la cartera crediticia local al sector privado.

La cifra pone de manifiesto la amplitud y magnitud del impacto de la crisis provocada por la pandemia del nuevo coronavirus.

Si se observa el número de préstamos modificados, la cifra se acerca al millón de facilidades. En concreto, se han flexibilizado las condiciones de 997,869 créditos, según los registros de la Superintendencia de Bancos de Panamá.

Por tipo de préstamo, destacan la cartera de vivienda por el volumen del saldo modificado ($9,604 millones) y la cartera de tarjetas de crédito por el número de préstamos flexibilizados (526,498).

Así, en lo que se considera consumo se han modificado 961,606 préstamos con un saldo acumulado de $14,513 millones, mientras que en la cartera corporativa el número de préstamos es mucho menor (36,263), pero el saldo modificado también es importante ($10,917 millones).

El pasado mes de marzo, cuando se empezaron a sentir las consecuencias económicas de la pandemia en forma de cese de actividad económica, suspensión de contratos y reducción de salarios, los bancos ofrecieron a sus clientes una prórroga automática de tres meses en los préstamos de consumo en un esfuerzo por aliviar la carga financiera de familias y empresas.

A partir de julio empezará un nuevo período de flexibilización de préstamos, pero esta vez la prórroga no se concederá de manera automática, según han anunciado los bancos. Solamente se aplicarán periodos de gracia adicionales u otras medidas de alivio a los clientes que sigan estando afectados por la crisis.

Por eso, la Asociación Bancaria de Panamá, organización que agrupa a los bancos de la plaza, ha señalado que cada cliente debe contactar a su entidad bancaria para plantear su caso y ver qué solución puede obtener.

Deterioro del entorno

El efecto que está causando la crisis en el entorno operativo de los bancos es uno de los factores que ha tenido en cuenta la agencia de calificación Fitch Ratings en sus más recientes análisis.

Esta misma semana, la entidad ha emitido nuevos informes de calificación de varios bancos de la plaza, como Banco General (BBB+), Global Bank (BBB-), Credicorp Bank (BBB-) y MMG Bank (BBB-).

La agencia afirmó la calificación de todos ellos dentro del grado de inversión porque considera que a la fecha del análisis no había impacto en las métricas financieras, pero también mantuvo la perspectiva de la calificación en negativa, como ya sucedió en la revisión anterior, porque la calificación del soberano panameño también tiene perspectiva negativa y por lo que considera un deterioro del entorno y un aumento de los riesgos.

“Estamos esperando deterioros vinculados a la menor actividad y a una menor capacidad de pago. También esperamos impactos en la rentabilidad vinculados a un menor volumen de negocio y a un posible incremento de las provisiones, sobre todo más hacia delante. Estos factores podrían pesar también sobre la posición de capital de las entidades”, sostuvo Marcela Galicia, analista de Fitch Ratings, en una conversación con este diario.

Estos riesgos, añadió, son comunes al resto del sistema. Pero no todos los bancos están en la misma posición para afrontar la crisis. Aquellos con capacidad para generar mayores márgenes y mayor rentabilidad pueden “absorber mejor este tipo de impactos”, planteó Rolando Martínez, también analista de la calificadora, que considera que los bancos, en general, han sido proactivos para tomar líneas de liquidez que les ayuden a mitigar la reducción de pagos por parte de los clientes.

El reto para las entidades, apuntó, pasa por gestionar la cartera y evitar que las modificaciones que se han hecho deriven en incumplimientos.