La Empresa Nacional de Autopistas (ENA), la Empresa de Transmisión Eléctrica, S.A. (Etesa) y Tocumen, S.A., que están fuera del sector público no financiero (SPNF), tienen emisiones de bonos por más de $2 mil millones que no se computan en la deuda pública del país.

Estas tres empresas, que son 100% estatales, quedaron fuera del SPNF gracias a la Ley 31 del 5 de abril de 2011, que modificó la Ley de Responsabilidad Social Fiscal e impuso límites a la deuda pública.

La deuda pública de Panamá hasta la fecha supera los $27 mil millones, que sumados a los $2 mil millones de las empresas que no están en el SPNF, superaría los $30 mil millones.

Luego de pasar por una situación financiera difícil entre 2016 y 2017, a principios de 2019 Etesa hizo una emisión internacional por $500 millones, aunque la autorización de la junta directiva permite emitir hasta $750 millones, mientras que en el mercado local la empresa eléctrica hizo una emisión por $75 millones y tiene autorización para llegar hasta $300 millones. ENA tiene una emisión de $600 millones y Tocumen otra de $875 millones.

Dos agencias dan grado de inversión

Con la emisión internacional, Etesa logró recibir el 100% de la cantidad solicitada. El 68% de los primeros bonos de Etesa se distribuyeron en Estados Unidos; 14%, en mercados emergentes; 13%, en Latinoamérica y 5%, Asia Pacífico. Los bonos tienen una fecha de vencimiento final en mayo de 2049 y un periodo de gracia sobre pagos a capital de 15 años. En tanto, fue la primera vez que Etesa logró sufragar inversiones para el plan de expansión a corto plazo a través del mercado de capitales panameño, con una emisión de bonos, con vencimiento a 7 años.

Impacto en Etesa

El atraso en la licitación de la tercera línea de transmisión, que se hizo en 2013, fecha en la que estaba supuesto a estar ya en operación para satisfacer la demanda de energía del país, tuvo un impacto negativo en las finanzas de Etesa.

Al no contar con la línea en 2013 para poder transportar toda la energía contratada que se generaba en el país, Etesa cayó en incumplimiento de los contratos con las generadoras por no tener las vías de transporte de energía en el tiempo que se comprometió inicialmente.

Informe de los auditores independientes de KPMG

En consecuencia, Etesa tuvo que indemnizar a las generadoras que no podían entregar su energía, lo que se conoce como “generación desplazada”, y debió compensar esa energía que de cualquier manera necesita el país con otra, que se llama “generación obligada”, normalmente más cara que la inicial por ser usualmente térmica. Estos pagos totalizaron $130.1 millones entre el momento en que la línea de transmisión debía estar lista, en 2013, y cuando finalmente se recibió en operación en octubre de 2017, informó Etesa.

Esto representó una distorsión en las finanzas de la empresa de transmisión, porque los ingresos de Etesa, que son regulados por la Autoridad Nacional de los Servicios Públicos (ASEP), solo le permite cobrar en la tarifa de transmisión aquellos montos que son destinados a inversiones y únicamente cuando estos están en operación. Etesa destinó los recursos que tenía que invertir en pagar por esa generación desplazada y obligada, afectando su flujo de caja y sin retorno.

Después de 20 meses, tiempo durante el cual se estableció una estrategia financiera a través de una estructuración, la empresa hizo la emisión de bonos que ayudó a nivelar su situación económica, al punto que durante los primeros meses del año reportó utilidades de más de $11 millones.

Con esta emisión, la empresa canceló todas sus deudas, entre ellas, un préstamo a corto plazo con Citibank por $400 millones y que se usó para pagar la tercera línea de transmisión.

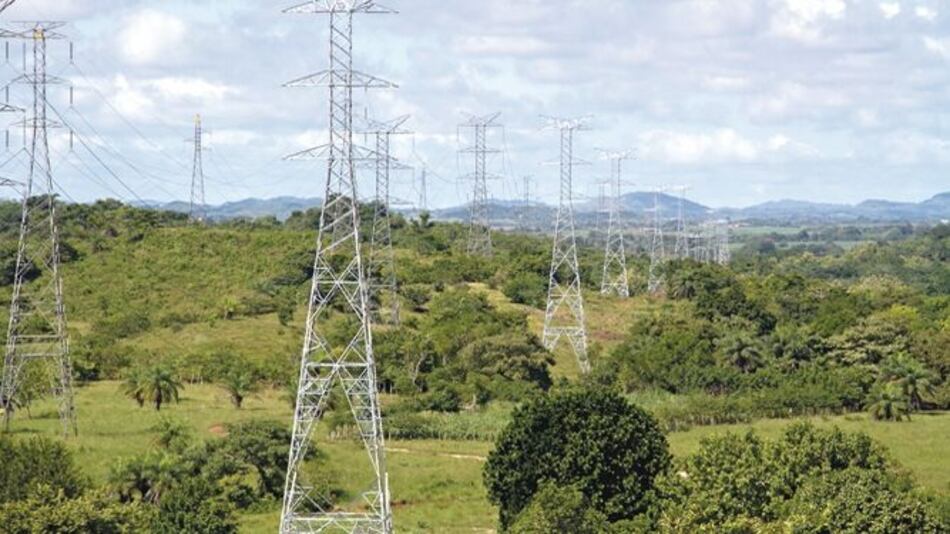

De acuerdo con la administración saliente, Etesa queda con unas finanzas saludables, que bien administradas permiten que la empresa sea autosostenible. Eso sí, no se puede descuidar el mantenimiento de las líneas de transmisión, entre ellas, la poda de los árboles ubicados debajo de las líneas para prevenir apagones, advirtió la administración.

Calificación a Etesa

Etesa recibió en abril de 2019 calificaciones de riesgo con grado de inversión. Moody’s Investors Services otorgó la calificación Baa1, posicionándola como el segundo mejor riesgo crediticio de Panamá y Fitch Ratings, asignó AAA en escala local, que corresponde a la calificación más alta.