Más de $300 millones ha dispuesto el Estado, a través de deuda pública, para préstamos blandos de reactivación económica para la micro, pequeña y mediana empresa (Mipyme).

La Prensa intentó conocer los resultados de dos de estos planes y la respuesta, nuevamente, fue negación.

Mientras las mipymes se quejan de que los préstamos no llegan, el Banco Nacional, la Caja de Ahorros y la Autoridad de la Micro, Pequeña y Mediana Empresa (Ampyme), encargados de los programas Garantía de Banca de Oportunidades y el programa Global del Crédito, se niegan a dar información sobre estos préstamos que se entregan con fondos públicos.

La Prensa intentó conocer la identidad de los beneficiarios de estos créditos, tal como se ha revelado en otros países con iguales iniciativas, y en vista de la negativa de las instituciones, pidió entonces sus ubicaciones, actividades y otros detalles, obviando su identidad. La información también fue negada y sólo se facilitaron datos generales, alegando el secreto bancario y confidencialidad.

Este sector mipyme concentra más del 97% del parque empresarial y genera el 56% del empleo en el país, según la memoria de Ampyme de 2020.

Opacidad: los fondos de la reactivación económica

Desde 2020, decenas de millones de dólares han sido destinados a estimular la maltrecha economía nacional, mermada por la pandemia.

Parte de esta ayuda va dirigida especialmente a pequeños empresarios, a través de programas gubernamentales, cuya transparencia ha sido bloqueada por completo, impidiendo la rendición de cuentas, mientras surgen evidencias del uso político de estos fondos, la mayoría obtenida mediante préstamos gestionados por el Gobierno.

¿Quiénes se han beneficiado? ¿Cuánto dinero se ha prestado a cada beneficiario, cómo se ha empleado? Son preguntas sin respuestas.

Los fondos han sido canalizados a través de los estatales Banco Nacional de Panamá (BNP) y Caja de Ahorros (CA), así como de la Autoridad de la Micro, Pequeña y Mediana Empresa (Ampyme). Todos se negaron sistemáticamente a proporcionar información verificable, pese a que se trata de fondos públicos, cuyos destinos, por norma, deben divulgarse.

Los programas

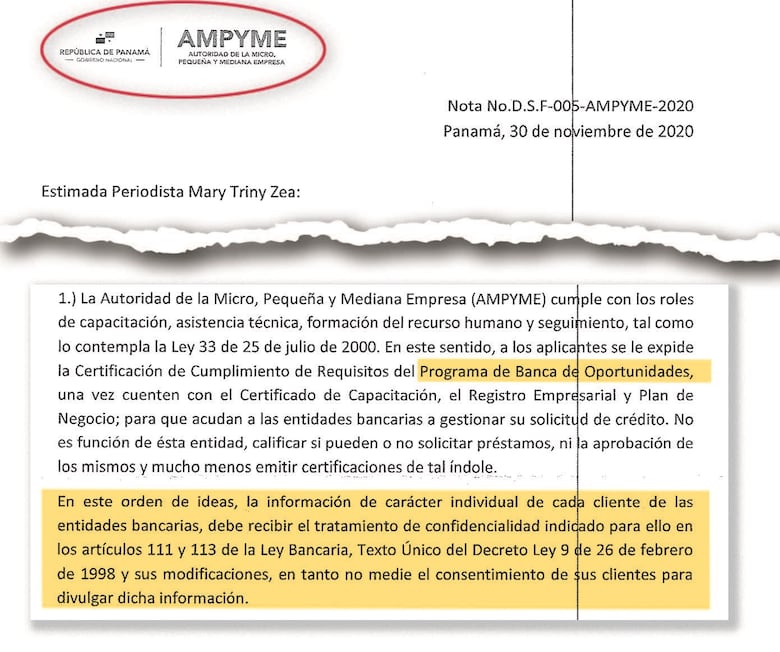

Se accesa a estos fondos mediante dos esquemas. El primero se denomina programa de Garantía Banca de Oportunidades, manejado por la Ampyme, institución que se constituye en garante de hasta el 90% del financiamiento que hacen los ya mencionados bancos estatales a microempresarios, ya sea en su etapa de emprendimiento o en la de conversión.

En este caso, los préstamos van de $2 mil a $5 mil, con una tasa anual que fluctúa entre el 6% y el 9%, hasta por 84 meses. Los interesados en este crédito deben recibir capacitación de la Ampyme y cumplir ciertos requisitos, que incluyen la presentación de un plan de negocios y una evaluación del proyecto por parte de un comité.

En su primera etapa, el programa prestaría $20 millones, pero después se amplió a $28 millones.

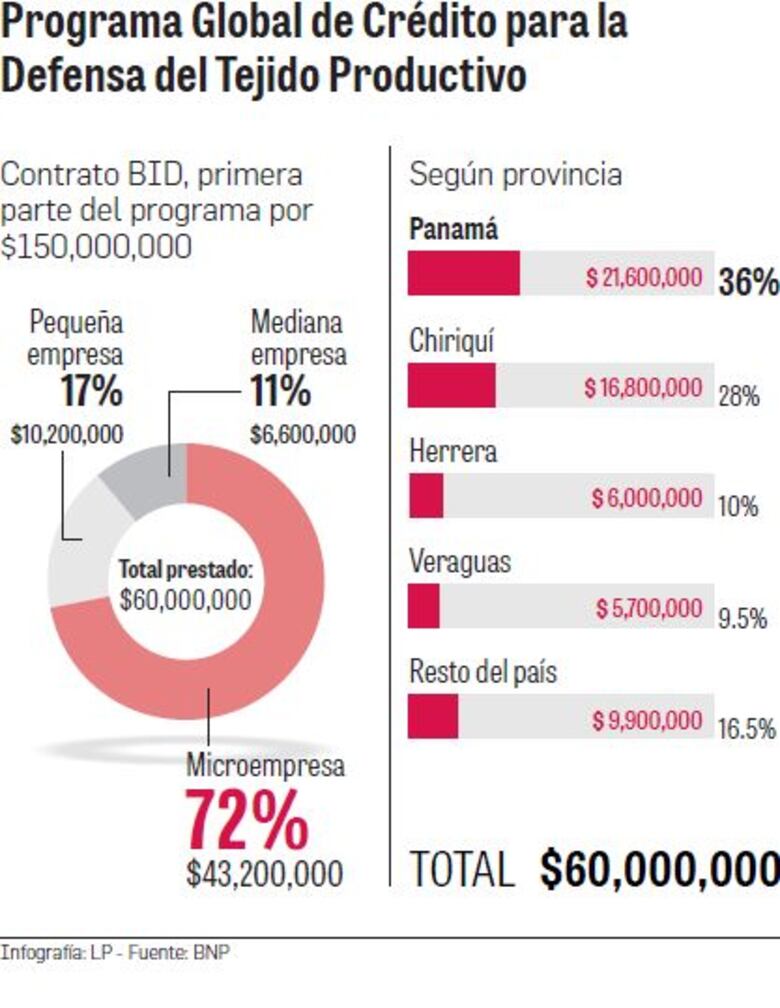

El segundo esquema de crédito es el programa Global de Crédito para la Defensa del Tejido Productivo, cuyos fondos –un total de $300 millones: distribuidos en $150 millones para 2020 y $150 millones más para 2021– provienen de un préstamo que contrajo el Gobierno con el Banco Interamericano de Desarrollo (BID).

Estos fondos los recibe el BNP, que actúa como banca de segundo piso, es decir, coloca el dinero en otros bancos (unos 30) que actúan como intermediarios. Ambos programas funcionan con fondos públicos, incluso con préstamos que son garantizados por el Estado.

Sin embargo, cuando La Prensa indagó por su uso y beneficiarios, la banca estatal echó mano del secreto bancario, mientras que la Ampyme, a la protección de datos confidenciales, además de la ley bancaria.

Y es que a este medio han llegado quejas de microempresarios y de gremios que los representan, que reprochan al gobierno la falta de acceso a los créditos prometidos para reactivar o hacer realidad sus negocios.

Datos escasos

La Prensa cruzó correos con cuestionarios –basados en la Ley de Transparencia– con el BNP y la Ampyme. Conocer la identidad de los beneficiarios de los programas fue negado en cada ocasión.

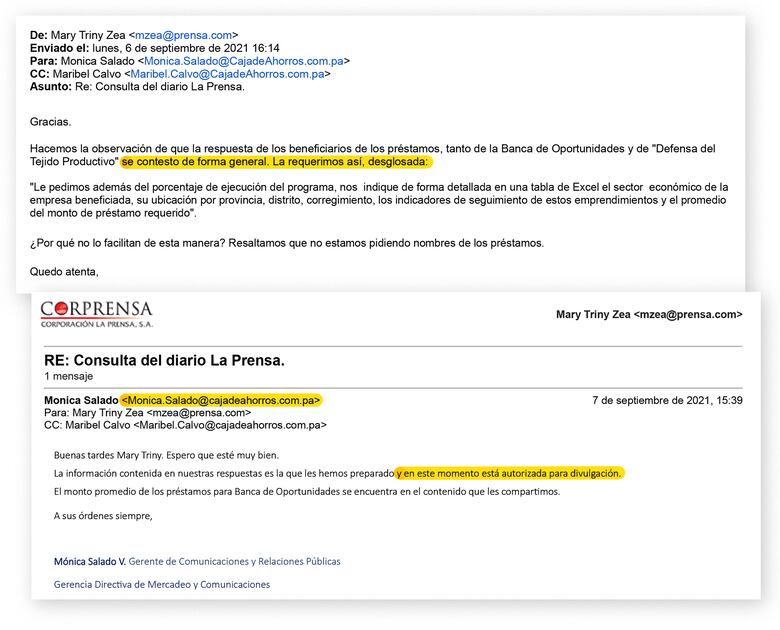

Luego, este medio pidió a los bancos precisar datos del sector económico al que dirigieron los fondos, por provincia y distrito, indicadores de seguimiento, impacto y el acompañamiento que debían recibir los beneficiarios –ya no sus nombres–, pero el esfuerzo fue igualmente inútil.

La Ley de Transparencia establece que las instituciones están obligadas a informar del funcionamiento del Estado, y ello aplica a los que “hayan recibido o reciban fondos, capital o bienes del Estado”, salvo lo que sea clasificado como confidencial. En este caso, no existe resolución de la Ampyme que lo impida.

La información que recibió este medio de todas las entidades consultadas fue de carácter general e inverificable.

Por ejemplo, del programa de Garantía Banca de Oportunidades –en el que la Ampyme es garante de los créditos– la CA desembolsó $10 millones a 2 mil 460 empresarios: 51% al área comercial; 45% al de servicios y 4% al de industria. Los nuevos negocios absorbieron el 74% de los créditos.

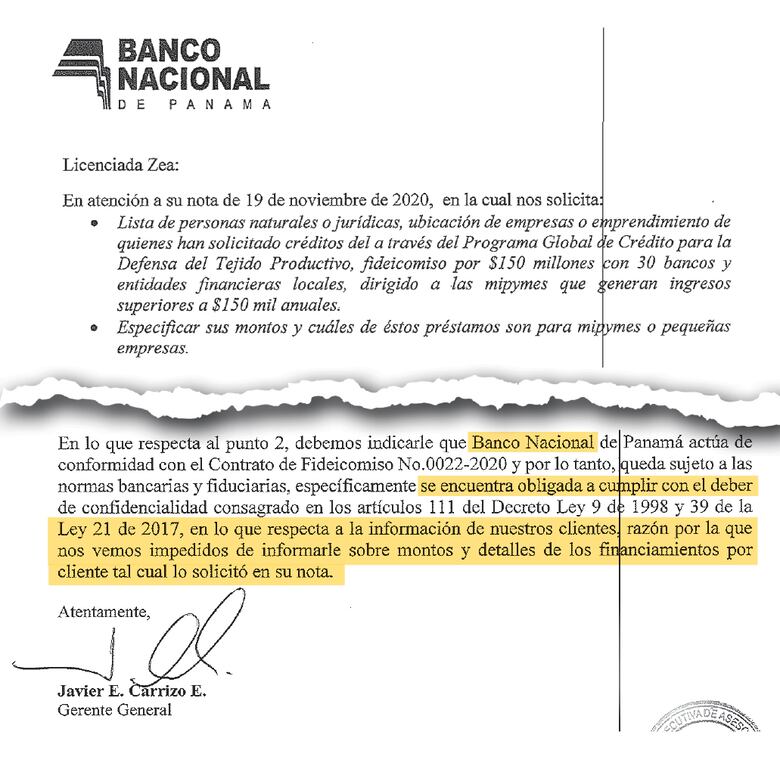

De este mismo programa, el BNP ha desembolsado –al 31 de agosto de 2021– $18.5 millones a 3 mil 979 beneficiarios. La Prensa había solicitado al BNP detalles de los créditos: montos, nombres de los prestatarios y su ubicación. El gerente del BNP, Javier Carrizo, se negó a dar esta información. La institución está “obligada a cumplir con el deber de la confidencialidad”, dispuesto en el Decreto ley 9 de 1998 del régimen bancario y la Ley 21 de 2017 sobre fideicomisos, dijo.

Carrizo fue preciso al afirmar que “nos vemos impedidos de informarle sobre montos y detalle de financiamientos por cliente”. Dijo que es la Ampyme, en calidad de administradora del programa, “la que puede proporcionar estos índices de ejecución e impacto económico, así como sus acciones como responsables del acompañamiento” de los beneficiarios.

La Prensa transmitió este mensaje del BNP a la Ampyme, reiterando su petición de información. Esfuerzo inútil. Sus respuestas fueron de carácter general e igualmente inverificables: La Ampyme avaló 6 mil 292 cartas de garantías para préstamos, por un total de $28.8 millones, distribuidos principalmente así: en la provincia de Panamá, 20%; Herrera, 17%, y Chiriquí, 15%.

El 82% de los préstamos está en el sector terciario –servicios– y se repartió equitativamente entre hombres y mujeres. La Ampyme –sin ningún dato corroborable– tasó el éxito del programa en 99%. No proporcionó dato alguno que pueda ser verificado en campo, incluyendo ubicación de los beneficiarios o su seguimiento.

“Esa es la manera en que se registra esa información en Ampyme”, se excusó Óscar Ramos, director de la institución, tras insistentes preguntas de La Prensa. Agregó que el seguimiento que se le hace a cada beneficiario es virtual y que, tras las restricciones por la pandemia, la Ampyme evaluará cómo hacer el seguimiento, de acuerdo con el presupuesto, personal y bioseguridad.

Las respuestas eran peloteadas de una entidad a otra. La Prensa pidió a la Ampyme detalles de los beneficiaros del programa Global de Crédito, a fin de verificar la información. La respuesta de la Ampyme fue que no tenían esa información, que “el programa [de créditos] lo maneja y administra directamente” el BNP y el BID y que la institución desempeña solamente un “rol asesor”, aseguró Ramos.

Corruptos aprovechan

Contrario a lo que ocurre en Panamá, hay países en los que fondos de este tipo tienen tratamiento público. Por ejemplo, en Guatemala, la Procuraduría de los Derechos Humanos (PDH) resolvió que la lista de préstamos por la Covid-19 es información pública, por ser fondos estatales, y no goza del “secreto bancario”, como intentó clasificarla el banco de Crédito Hipotecario Nacional (CHN) de ese país.

El pronunciamiento de la PDH fue a raíz de una investigación del diario guatemalteco La Hora, que reveló que el CHN se negó a detallar la lista de deudores. Una diputada intervino: reiteró el pedido y, tras ser negado, acudió a la PDH, pues la respuesta fue global: sin nombres ni montos.

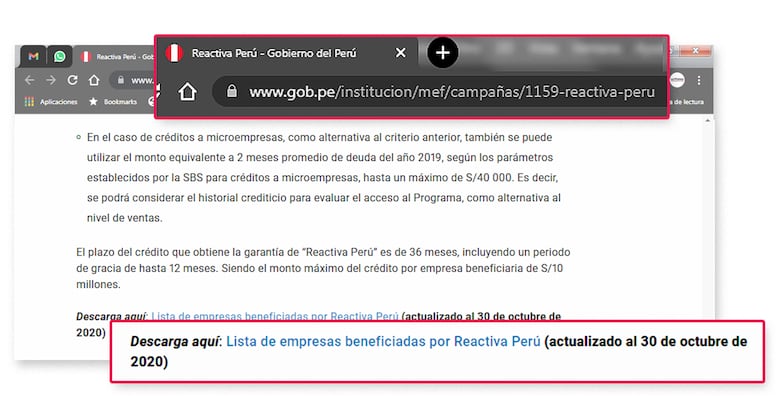

A su vez, el gobierno de Perú publicó los nombres y montos de los préstamos, garantías y otros datos, tal como fue la solicitud de este medio a la Ampyme y al BNP.

Con esta data, una investigación de Convoca.pe –una organización de periodismo de investigación– reveló que, al menos, 24 empresas vinculadas a investigaciones y procesos por corrupción, como la operación Lava Jato –la mayor trama de corrupción en América Latina– se beneficiaron con créditos de Reactiva Perú, destinados a las micro y pequeñas empresas.

Esto, a pesar de que estaba prohibido que compañías procesadas o investigadas por corrupción recibieran estos créditos.

En Panamá, el Código Penal inhabilita a contratar con el Estado a empresas condenadas, explicó el abogado Carlos Barsallo, especialista en anticorrupción.

La Prensa consultó al BNP por una normativa local similar a la de Perú. Su respuesta fue que el BID –con el que Panamá contrajo esta deuda– tiene 26 restricciones, y que cada entidad financiera debe cumplir la ley contra el blanqueo de capitales.

Apoyo real es ‘nulo’

Irónicamente, José Ramón Icaza, presidente de la Cámara de Comercio, Industrias y Agricultura de Panamá, sostiene que la falta de acceso al crédito es el mayor problema de las micro, pequeñas y medianas empresas (mipymes) a nivel nacional.

Muchos microempresarios tienen vergüenza de admitir que enfrentan este problema. Pero Rosa de Ross no quiso quedarse callada. Tras 18 años, “con dolor en el alma”, cerró su restaurante Tambor de Oro.

“Fue bien frustrante lo que me dijeron. Yo fui bien positiva, por los años que tenía mi restaurante… Pensaba que las condiciones serían más flexibles por ser préstamos para la recuperación”.

El crédito le fue negado. En la junta directiva de su empresa no había panameños, solo su familia. De nada sirvió que explicara que la mano de obra era exclusivamente panameña y que ella residía en el país desde hace más de 25 años.

“Muy pocos han tenido acceso al financiamiento. Hablan de una banca de segundo piso, pero no la hemos visto muy funcional. Hay mucha frustración con los pequeños y microempresarios”, se quejó Felipe Rodríguez, presidente de la Cámara de Comercio de Chiriquí.

La “queja” es que los requisitos son “rígidos”, por lo que las mipymes buscan financiamiento con familiares y amigos. Y en Banca de Oportunidades hay muchos aplicando, pero el crédito no llega, añadió.

Según Icaza, el problema es la presentación de los planes de negocio y la información financiera, así como el desconocimiento de los oficiales de crédito de las facilidades existentes.

En la Cooperativa de Servicios Múltiples Ecaseso esperaban colocar $2 millones de los fondos gestionados por el Gobierno ante el BID, pero en nueve meses solo lograron colocar la mitad, comentó su gerente, Iván Mastino, quien se quejó de la “falta de asistencia técnica” y que “cuando las personas van a la Ampyme [sus funcionarios] están encasillados en formularios y procesos burocráticos. Lo que se necesita es que se le oriente en marketing, costos, cómo negociar con sus proveedores”, dijo.

Y, contrario a las proyecciones de la Ampyme, un estudio del impacto socioeconómico efectuado a mil 858 empresas, entre abril de 2020 y junio 2021, por la Unión Nacional de Pequeñas y Medianas Empresas (Unpyme), encontró que solo entre el 12% y 14% de los solicitantes de crédito lo obtuvieron.

“Lo más deplorable es que los fondos que se prestan con altos intereses vienen del BID, entregados al gobierno con interés cero”, advirtió Franklin Martínez presidente de Unpyme. “¿Cuál es el verdadero apoyo a la mipyme? ¡Es nulo!”, denunció.